Şebnem TURHAN

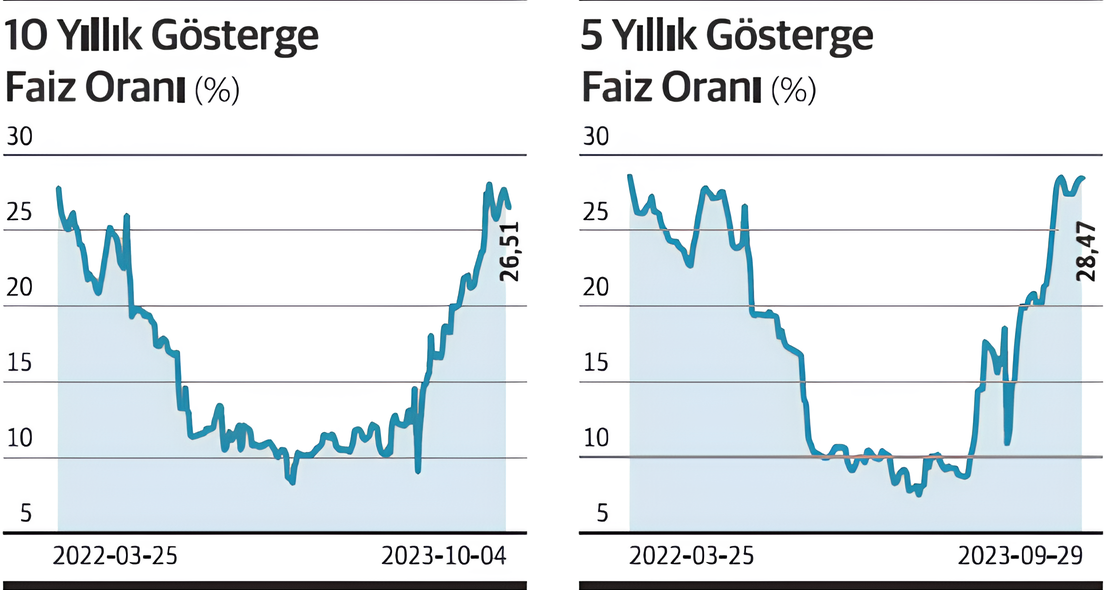

Türkiye’nin gösterge tahvil faizleri seçim sonrasında geleneksel para politikalarına geçişin de etkisiyle yükseliş eğiliminde. Tahvil faizlerinde neredeyse 20 puana yaklaşan bir ralli yaşandı. Cumhurbaşkanlığı seçimlerinin yapıldığı mayıs ayında yüzde 9,07’ye kadar gerileyen 10 yıllık gösterge tahvil faizi şu an yüzde 26,51, 5 yıllık gösterge tahvil faizi de haziran başında gerilediği yüzde 11 seviyesine karşılık son günlerde yüzde 28,47 seviyesinde idi. Hızla yükselen tahvil faizleri bankacılık sektörünün regülasyonlar nedeniyle zorunlu olarak tuttuğu menkul kıymetlerdeki zarar seviyelerini de geriletiyor. Şimdi bankacılık sektörü yeni bir tartışmanın eşiğinde: Regülasyonlara uymayıp tahvil alımına mı yönelecekler yoksa bu durum marj daraldığı için zararı azaltması nedeniyle faiz yarışında frene mi basacaklar?

Gösterge tahvil faizleri tek haneye gerilemişti

Geçen yıl ağustosta düşük faiz politikası uygulanırken devreye alınan regülasyonlarla kredi faiz sınırı ve TL mevduat ile KKM oranlarına göre bankacılık sektörüne menkul kıymet tesisi yükümlülükleri getirilmişti. Bu durum yüksek enflasyon ve 5 yıllık iflas risk primi CDS oranlarına rağmen gösterge tahvil faizlerinin sert gerilemesine neden oldu ve tahvil faizleri tek haneye kadar indi. Bu Hazine’nin oldukça düşük maliyetten borçlanmasını sağladı. Ancak ekonomistler bu oluşan fiyatların regülasyonlardan kaynaklandığına dikkat çekerek bankacılık sektörünün düşük faizli tahvil tutma zorunluluğu nedeniyle zarara uğrayacağına işaret etti.

10 yıllık tahvil faizi cezalandırıcı değil

Cumhurbaşkanlığı seçimleri sonrasında yeni ekonomi ve merkez bankası yönetimi ise geleneksel politikalara dönüş adımları çerçevesinde politika faizinde yükseliş uygulanan regülasyonlarda ise sadeleşme yapıldı. Politika faizi yüzde 8,5’ten yüzde 30’a çıktı, mevduat için sadece KKM’den TL mevduata dönüşüm hedefi kaldı, kredi faizlerinde ise alt sınır kaldırıldı. Bu durum hem mevduat hem de kredi faizlerinde yükselişe neden oldu, tahvil faizleri de bu süreçte 20 puana yaklaşan bir ralli yaşadı. 10 yıllık gösterge tahvil faizi yüzde 26,51’e geldi, 5 yıllık gösterge tahvil faizi ise yüzde 28,47’ye yükseldi. Ancak bu durumda bile hem politika faizi hem de gösterge tahvil faizleri yüzde 61,53’lük yıllık tüketici enflasyonu oranının oldukça altında bulunuyor.

Ancak bazı hesapların da yeniden yapılması gerektiği finans dünyasında tartışılmaya başladı. Bilkent Üniversitesi Öğretim Üyesi Prof. Dr. Hakan Kara, 10 yıllık devlet iç borçlanma senetleri (DİBS) faizlerinin geldiği noktanın artık pek cezalandırıcı olmadığına dikkat çekti. Kara şunları söyledi: “Dolayısıyla özellikle küçük bankalar TL mevduat dönüşüm yükümlülüklerini yerine getirmektense DİBS almayı tercih edebilirler. Fakat büyükler için aynı durum söz konusu olmayabilir çünkü büyük bankalar yüklü miktarda tahvil alırsa tahvil faizleri yine sert bir şekilde düşebilir. Bu nedenle büyük bankalar genel anlamda ilave tahvil tutmak yerine yüksek mevduat faizi vermeyi de tercih edebilirler. Genel olarak bakıldığında, bana göre KKM’den dönüşüm gibi yaptırımların uygulanmasında tahvil tutma yükümlülüğü yerine zorunlu karşılık veya komisyon uygulanmasına geçmek daha verimli olacaktır. Çünkü tahvil tutma yükümlülüğü olduğu sürece yabancı yatırımcı bu piyasaya gitmeye tereddüt edecektir.”

Bazı ekonomistler ise oyun değiştirecek seviyeye henüz ulaşılmadığına dikkat çekiyor. Bilgi veren bir ekonomist tahvil rallisi yaşanırken aynı anda bankaların tüm fonlama yapısının da politika faizi, mevduat faizi, KKM’de opsiyon primleri gibi 10-15-20 puan kaydığına işaret ederek bankaların ‘faizi çok iyi para kazanacağız’ diyerek tahvil almadığını vurguladı. Regülasyonların etkisinin sürdüğünü dile getiren ekonomist, ama faizlerde marj daraldığı için eskiden bankalar 5 puan zarar yazacaksa şimdi artık 3 puan zarar yazacaklarını söyledi. Aynı ekonomistin verdiği bilgiye göre bu durum da bankaların eylemlerinin gücünü bir tık düşürebilecek bir potansiyel taşıyor. Ekonomist bu durumu şöyle anlattı: “Bankalar artık TL mevduata yüzde 50 vermezler de yüzde 45 verebilirler. Çünkü o da bir maliyet. Başa baş hesaplayıp gerekli optimizasyonu yapıp bankalar yine minimum menkul kıymet tesis yapmak isteyecekler. Henüz yön değişmedi. Yönün değişebilmesi için tahvil faizlerinin enflasyona çok yaklaşması gerekir. Bu durumun oluşmasına da belki uzun aylar, hatta 1 yıl var.”

Tahvil faizleri enflasyona yaklaşmadıkça zor

Menkul tesisini bırakıp zorunlu karşılık oranlarına yüklenmenin de kimse için olumlu bir sonuç doğurmayacağını söyleyen ekonomist “Zorunlu karşılık direkt bulunması gereken bir borçlanma tutarı. Bankalarda serbest tahvil kalmazsa Merkez Bankası’ndan borç alamazlar. O noktadan çok uzağız. Hem menkul kıymet tutulmasının faizlerin daha yavaş yükselmesi nedeniyle devlete de yararı var. Menkul kıymet tesisini bırakalım zorunlu karşılık yapalım demek hem Hazine’ye hem de bankalara zarar verir. Daha yumuşak geçiş olmalı, ortodokslaşacaksak önce her ürünün fiyatı doğru noktalara gelmeli sonra makroihtiyati politikalar değiştirilebilir. Tahvil faizi yüzde 28 ama enflasyon yüzde 65 ise buna daha yaklaşamadık demektir. Tahvil yüzde 36 enflasyon yüzde 40 olursa o zaman regülasyonlardan vazgeçmek değiştirmek düşünülecektir. Zaten bu oranlara yaklaşınca 10 yıl vadeli tahvile yabancı girişi de beklenir ki bu da doğru noktada olduğumuzu tescil eder” diye konuştu.

Merkez Bankası 21 Haziran’dan bu yana almıyor

Bankacılık sektörü kaynaklarının verdiği bilgiye göre Merkez Bankası da 21 Haziran’dan bu yana ihaleyle tahvil alımlarını bıraktı. Kaynaklar parasal sıkılaştırma için Merkez Bankası’nın ihaleyle alımları durdurduğunu dile getirerek bu durumun da tahvil faizlerindeki yükselişi etkilediğini dile getirdi. Pandemi tedbirleri kapsamında Merkez Bankası’nın tahvil alım ihalelerine başladığını hatırlatan kaynaklar, önceki Merkez Bankası yönetiminin ise faizleri baskılamak için tahvil alım ihalelerine devam ettiğini söyledi. Aynı kaynak yeni Merkez Bankası yönetiminin ise tahvil alım ihalelerini bırakarak bilançosundaki devlet tahvili portföyünü düşürdüğünü vurguladı.

Hazine bu 66.5 milyar lira iç, 14.9 milyar lira dış borç ödeyecek

Hazine ve Maliye Bakanlığı’nın (HMB) önümüzdeki üç aylık döneme ilişkin iç Borçlanma Stratejisi açıklandı. Buna göre, ekim ayında 66.5 milyar TL iç, 14.9 milyar TL tutarında dış borç servisi yapılacak. Ekim ayında piyasaya yapılacak ödemelerin tutarı 58.2 milyar TL iken, kamu kurumlarına ise 8.2 milyar TL geri ödeme yapılacak. Hazine ve Maliye Bakanlığı, ekim ayında 63.6 milyar TL piyasadan ihale, 2.5 milyar TL doğrudan satışlar ve 1.9 milyar TL’si de kamuya satışlar yoluyla olmak üzere toplam 68 milyar TL borçlanma öngörüyor. Hazine borçlanma ihaleleri ise ayın üçüncü haftasında yoğunlaşacak. 16 Ekim’de 12 ay vadeli kuponsuz devlet tahvilinin ve 5 yıl vadeli sabit faizli devlet tahvilinin yeniden ihracı gerçekleştirilecek. 17 Ekim’de ise TLREF endeksli 4 yıl vadeli tahvilin ilk ihracı ihalesi var. 17 Ekim’de 5 yıl vadeli kira sertifikasının doğrudan satışı ile 10 yıl vadeli sabit faizli devlet tahvilinin de ilk ihracı yapılacak. 23 Ekim’de 2 yıl vadeli sabit faizli tahvilin yeniden ihracı, 24 Ekim’de ise TÜFE’ye endeksli 5 yıl vadeli tahvil ile 7 yıl vadeli değişken faizli tahvilin ilk ihraçları ihaleleri düzenlenecek.