Şebnem TURHAN

Ticari kredi faizlerinin Merkez Bankası regülasyonları ile belli bir limitin üzerine çıktığında ek menkul kıymet alım zorunluluğu ile TL mevduat faizlerinin ticari kredi faizlerinin iki katını aşması bankaların kredi iştahını azalttı. Kredi faiz geliri elde etmesi oldukça zorlaşan bankacılık sektörü ise çareyi vadeyi kısaltmakta buldu. BDDK’nın ocak ayı verilerine göre kısa vadeli kredilerin toplam krediler içindeki payı geçen yıl ocak ayına göre neredeyse 12 puan arttı ve yüzde 44’e yükseldi. Aynı şekilde orta uzun vadeli kredilerin payı da geçen yıl ocaktaki yüzde 68 seviyesinden yüzde 56’ya indi. Bankacılık sektörü kaynakları regülasyonların kredi iştahını törpülediğini sektörün riski büyütmemek için 36 ay vadeyi aşmamaya özen gösterdiğine dikkat çekti.

Merkez Bankası ağustos ayındaki tebliğiyle bankacılık sektörünün ticari kredilerde faiz oranı Merkez Bankası referans faiz oranının 1.4 katına çıkarsa yüzde 20’si oranında, yüzde 20, 1.8 katı üzerinde olursa da yüzde 90 oranında ek menkul kıymet tesisi zorunluluğu getirdi. Sonrasında başlayan politika faizi indirimleriyle de ticari kredi faizleri hızlı bir düşüş trendine girdi. Aynı dönemde TL mevduat oranı hedefi de bankacılık sektörünün önüne getirildi. TL mevduat oranını tutturabilmek ve ek menkul kıymet tesisinden kaçınabilmek için de sektör TL mevduat faizlerini arttırdı.

TL mevduat faizleri hızlı yükseliyor

Merkez Bankası verilerine göre en çok tercih edilen 3 aya kadar vadeli TL mevduat faiz oranı yüzde 26,95 iken kurumsal kredi kartı ve KMH hariç ticari kredi faizi yüzde 12,81 seviyesinde. Yani TL mevduat faizi TL ticari kredi faizinin iki katını aşmış durumda. Bu da bankacılık sektöründe maliyet artırıcı ve bilançoyu zorlayıcı bir unsur oldu.

BDDK’nın aylık verileri de sektörün özellikle ticari kredilerde vadeyi kısaltarak daha uzun süreli risk almaktan kaçındığını ortaya koydu. Bankacılık sektörü uzmanları da şu anda net faiz gelirinin eksiye gelmiş durumda olduğunu bu sebeple de orta ve uzun vadeli kredi verme isteğinin azaldığını vurguladı. Uzmanlar daha çok rotatif veya kısa vadeli taksitli krediler verildiğine işaret etti.

İşletme kredilerinde vade sert düştü

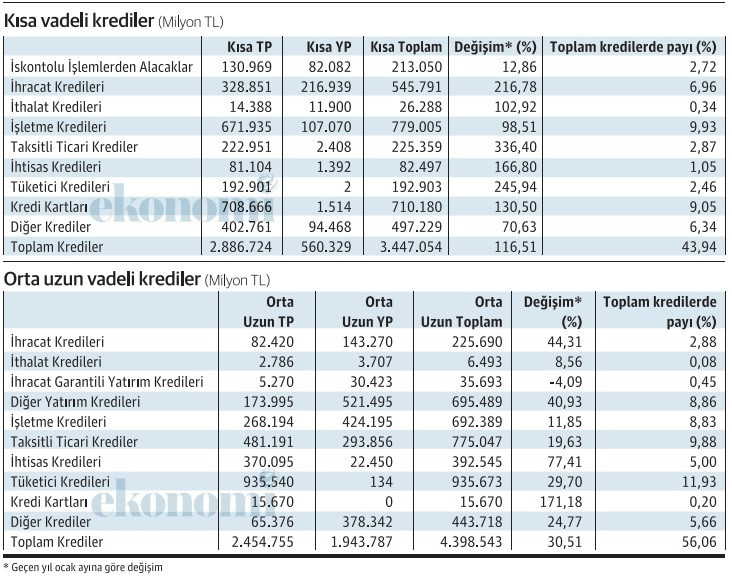

Bankacılık sektöründe kısa vadeli kredilerin toplam kredilere oranı geçen yıl ocak ayında yüzde 32,08 seviyesindeydi. Bu yıl ocakta bu oran yüzde 43,94’e yükseldi. Orta uzun vadeli kredilerin payı da geçen yıl ocaktaki yüzde 67,92 seviyesinden bu yıl ocakta yüzde 56,06’ya indi. Bankacılık sektöründe 12 aya kadar vade kısa vadeli 12 ay – 60 ay vade ise orta –uzun vade olarak tanımlanıyor. Kaynakların verdiği bilgiye göre bankacılık sektöründe şu an en uzun vade olarak ise 36 ay uygulanıyor.

BDDK ocak ayı verilerine göre bu yıl ocakta orta –uzun vadeli işletme kredilerinin toplam krediler içindeki oranı yüzde 12,5’ten yüzde 8,83’e indi, taksitli ticari kredilerin de geçen yıl ocakta yüzde 13,06 olan oranı yüzde 9,88’e geriledi. Kısa vadeli işletme kredileri geçen yıl ocak ayına göre yüzde 98,51 artış gösterirken orta –uzun vadeli işletme kredilerinin büyümesi yüzde 11,85’te kaldı. Taksitli ticari krediler de kısa vadede yüzde 336,4’lük bir büyümeye imza atarken orta-uzun vadeli taksitli ticari kredilerin geçen yıla göre büyümesi 19,63 olabildi. İhracat kredileri kısa vadede yüzde 216,8 arttı, orta-uzun vadeli ihracat kredileri yüzde 44,3 artışa rağmen toplam krediler içindeki payı azaldı. Verilerden yapılan hesaplamaya göre kısa vadeli ihracat kredilerinin toplam krediler içindeki payı geçen yıl ocaktaki yüzde 3,47’den yüzde 6,96’ya yükselirken, orta-uzun vadeli ihracat kredilerinin toplam kredilerde içindeki oranı yüzde 3,15’ten yüzde 2,88’e indi.

Kısa vadeli tüketici kredileri de geçen yıla göre yüzde 246 artış gösterdi, kredi kartlarındaki büyüme ise yüzde 130,5 oldu. Orta- uzun vadeli tüketici kredileri de yüzde 29,7 arttı, kredi kartlarındaki artış da yüzde 171,8 olarak hesaplandı.