Şebnem TURHAN

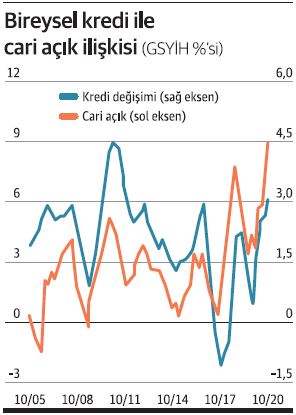

Merkez Bankası, yılın ilk Finansal İstikrar Raporu’nu açıkladı. Raporda Liralaşma Stratejisi çerçevesinde kamu, hanehalkı, reel sektör ve bankacılık sektörünün bilançolarında TL ağırlığının arttığına işaret edilirken bireysel kredi kartları ve ihtiyaç kredisindeki yükselişe dikkat çekildi. Raporda, “Bireysel kredilerin, hanehalkı mal ve hizmet talebine etkisi nedeniyle, cari dengeyle yakın bir ilişkisi bulunmaktadır. Bu kapsamda, ihtiyaç kredisi ve BKK kullanımlarının cari denge üzerindeki etkisi yakından takip edilmektedir” denildi.

Finansal İstikrar Raporu’nda Merkez Bankası Başkanı Şahap Kavcıoğlu’nun görüşlerine de yer verildi. Kavcıoğlu, fiyat istikrarının kalıcı ve sürdürülebilir bir şekilde kurumsallaşması için Liralaşma Stratejisi’nin tüm unsurlarıyla uygulamaya devam edeceğini vurguladı. Liralaşma Stratejisi çerçevesinde 2022 başından itibaren attıkları tüm adımların kalıcı fiyat istikrarını finansal istikrarla bir arada sağlayacak bir perspektifle oluşturulduğunu kaydederek finansal sistemde Türk lirasının payının kalıcı şekilde arttırmaya ve yurt içinde tüm yatırım ve ticaret işlemlerinin Türk lirası etrafında şekillenmesini temin etmeye yönelik politikaların uygulandığını dile getirdi. Kavcıoğlu, attıkları adımların sonuçlarını vermeye başladığını söyledi.

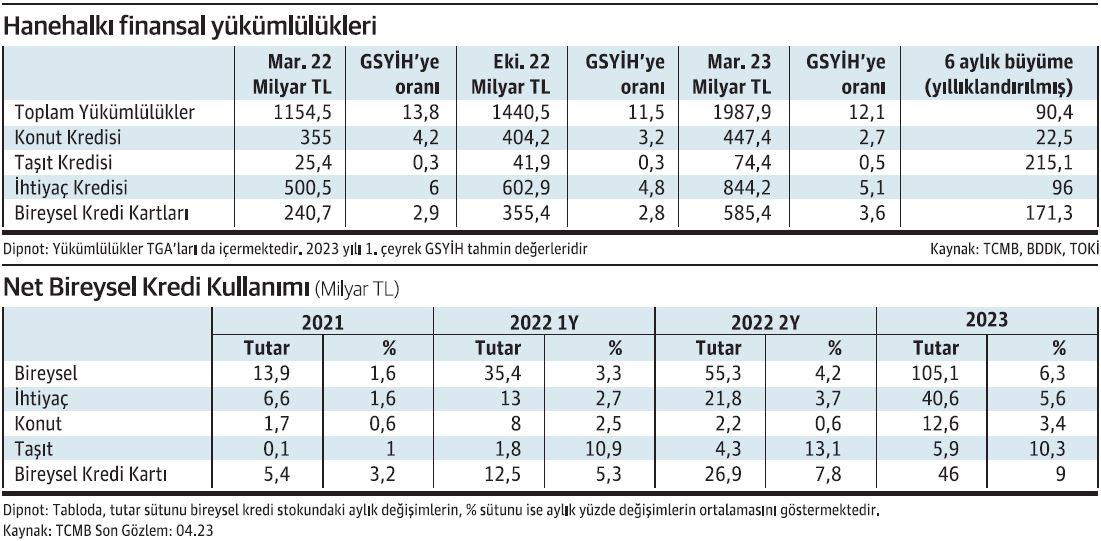

Bireysel kredi kartının payı yüzde 31’e çıktı

Raporda ise en dikkat çeken hanehalkı finansal borçluluk yapısındaki değişiklik oldu. Bir önceki rapor dönemine göre hanehalkı finansal borcu içinde en hızlı artışın taşıt kredisi ve bireysel kredi kartlarında gerçekleşti. Rapora göre, tüketici mal ve hizmet fiyatlarında yaşanan artışlar ve çalışan ücretlerinde yapılan güncellemeler bireysel kredi kartlarındaki hızlı artışta etkili olurken, öne çekilen talep ve yılsonu kampanyalarının da taşıt kredilerinin GSYİH’deki payını artıran diğer faktörler olduğu kaydedildi. Toplam yükümlülüklerde ihtiyaç ve bireysel kredi kartının payı önemli ölçüde arttı. Rapora göre konut kredilerinin 2012-2019 döneminde ortalama yüzde 38 olan bireysel kredilerdeki payı yüzde 24’e gerilerken, aynı döneme kıyasla ihtiyaç kredisi payı 4 puan, bireysel kredi kartlarının payı ise 9 puan artarak sırasıyla yüzde 44 ve yüzde 31’e ulaştı. İhtiyaç kredisi borcu bulunan toplam kişi sayısı tutar kırılımlarına göre farklılık gösterdi. 50 bin TL üzerinde ihtiyaç kredisi borcu bulunan kişi sayısında artış, 50 bin altı sayısında ise azalış oldu. İhtiyaç kredisi bakiyesinde de benzer bir eğilim gözlendi. Kişi başı borç 50 bin TL ve üzeri kredilerde görülen belirgin artış kaynaklı yükselişine devam etti. 2023 yılı ilk çeyreği değerlendirildiğinde, ihtiyaç kredisinde gözlenen artışın sürükleyicisi 100 bin TL üzeri kredi borcu bulunan kesim oldu. Bir diğer önemli gelişme de mart ayında 70 bin TL üzeri tutardaki ihtiyaç kredilerinin, faiz oranına dayalı menkul kıymet tesisi yükümlülüğü uygulamasına dâhil edildi. Söz konusu düzenlemenin yüksek montanlı kullandırımları sınırlayabileceği değerlendirildi.

Kartlarda artış ortalamanın üzerinde

Rapora göre BDDK’nın 2022 Haziran’da 100 bin TL üzerindeki ihtiyaç kredilerindeki genel vade sınırını 24 aydan 12 aya indirmesinin ardından, 2022 yılının üçüncü çeyreğinde ihtiyaç kredi büyümesi önemli ölçüde geriledi. Ancak, yılın son çeyreğinde artan tüketim talebi ve yeni yıl ile birlikte maaş ödemelerinde beklenen artışın yanı sıra, özel bankaların bireysel kredi kullandırım iştahı, ihtiyaç kredi büyümesini hızlandırdı. Nitekim, 2022 Eylül’de yüzde 30 olan yıllıklandırılmış 13 haftalık ihtiyaç kredisi büyümesi, martta yüzde 120’ye yükseldi. Martta 70 bin TL üzerinde kullandırılan ihtiyaç kredilerinin, faiz oranlarına göre menkul kıymet tesisi uygulamasına dâhil olması ile birlikte ihtiyaç kredi büyümesinin yavaşlamaya başladı. Ücret güncellemeleri kaynaklı artan talep ve özel bankaların artan iştahı ile birlikte, 2022 yılı son çeyreği ve 2023 yılında ihtiyaç ve bireysel kredi kartlarındaki aylık ortalama artış önceki dönemlerin oldukça üzerinde seyrediyor. Raporda, ihtiyaç kredisinin menkul kıymet tesisine tabi olmasının ilerleyen dönemde ihtiyaç kredisi faiz ve bakiye gelişmelerine etkisinin yakından takip edildiği belirtildi.

HEDEFLİ KREDİ POLİTİKASIYLA KOBİ’LERİN PAYI ARTTI

Rapora göre hedefli kredi politikalarının etkisiyle net ihracatçı firmaların ve KOBİ’lerin TL kredi kullanımı arttı. Net ihracatçı firmaların yeni kredi kullandırımlarından ve stok krediden aldıkları pay yükseldi. Net ihracatçı firmaların yanı sıra KOBİ’lerin de akım ve stok kredi payları arttı. Kur etkisinden arındırılmış (KEA) yıllık kredi büyümesi mevcut rapor döneminde görece yatay bir seyir izledi. TL ticari kredi yıllık büyümesi 2023 yılı şubat ayında en yüksek değerini gördükten sonra gerilemeye başlarken, bireysel kredi yıllık büyümesi 2022 yılı son çeyreğinden itibaren hızlandı. KOBİ, esnaf, tarım, ihracat ve yatırım gibi hedefli alanlar haricindeki kredi kullandırımlarına yönelik uygulamaya alınan makroihtiyati tedbirler sonrasında, hedefli kredilerin TL ticari kredilerdeki payı önemli artış kaydetti. 2022 yılı ilk çeyreğinde yüzde 66 olan söz konusu pay, 2023 yılı mart ayı itibarıyla yüzde 81’e ulaştı. 2023 yılı mart ayı itibarıyla 2021 yıl sonuna kıyasla hedefli kredilerin büyümesi yüzde 165 seviyesine yükselirken, diğer kredilerin büyümesi yüzde 23,1 oldu. TL ticari kredi faizleri politika faizindeki düşüşün yanı sıra kredi faizlerine göre menkul kıymet tesis edilmesine yönelik düzenlemenin etkisiyle önemli ölçüde geriledi.

SABİT FAİZLİDEKİ ARTIŞ DEĞİŞKENLE DENGELENDİ

Finansal İstikrar Raporu’nda bankaların faize duyarlı aktif ve pasifler arasındaki vade uyumsuzluğunun önceki Rapor dönemine göre önemli bir değişim göstermeyerek tarihsel ortalamasının altındaki seyrini sürdürdüğü belirtildi. Bankaların faize duyarlı TL aktiflerinin ağırlıklı ortalama vadesi 2022 yılının ikinci çeyreğinden itibaren yukarı yönlü hareketlenirken bankaların TL aktif kompozisyonunda uzun vadeli sabit getirili menkul kıymet payındaki artış kısmen değişken faizli krediler ile dengelenirken, TL aktiflerin ortalama vadesinde sınırlı yükseliş görüldü. Faize duyarlı TL yükümlülüklerin ortalama vadesi ise bir süredir 5- 6 ay arasında yatay bir seyir izledi. Bankaların sabit getirili ve uzun vadeli menkul kıymetlere olan talebi artarken; kısa vadeli ve değişken faizli kredi eğilimi devam etti. Bankalar faize duyarlı aktif ve pasifler arasındaki vade uyumsuzluğunu varlık kompozisyonunda değişken faizli ürünlerin payını artırarak ve sabit faizli kredilerin vadelerini kısaltarak yönetti. Banka aktiflerinde sabit faizli menkul değerlerin ortalama vadesi uzarken, sabit faizli kredilerin vadesindeki gerileme aktiflerin ortalama vadesindeki artışı önemli ölçüde dengeledi. TL menkul kıymetlerin ve sabit faizli TL menkul kıymetlerin sektörün aktiflerine oranı sınırlı düzeyde oldu.