Şebnem TURHAN

Bankacılık sektörünün regülasyonlar nedeniyle sabit faizli menkul kıymet alımları politika faizi artışı sonrasında bilançoları etkileyecek. Bankacıların yaptığı hesaba göre sabit faizli tahviller 400-500 milyar lira seviyesinde. Ve 10 puanlık faiz artırımını sermaye yeterlilik oranında 100-120 baz puanlık negatif etki yapabilecek.

Bankacılık sektörü regülasyonlar nedeniyle 5-10 yıl uzun vadeli sabit faizli tahvilleri bilançolarına aldılar. Bankacıların yaptığı hesaplamalara göre sektörde 2.8 trilyon lira seviyesinde sektörde devlet tahvilleri bulunuyor. Ve bunun 400-500 milyar liralık kısmı ise sabit faizli devlet tahvilleri olduğu hesaplanıyor. Politika faizinde 10 puanlık bir artışın da sermaye yeterlilik oranlarına 100-120 baz puanlık negatif etkileme potansiyeline sahip. Şu anda sektörün sermaye yeterlilik oranı yüzde 17’nin üzerinde ve BDDK’nın sınırı ise yüzde 12 seviyesinde.

Bankacılık sektörü geçen yıl Haziran 2022’den bu yana sürekli ağırlaşan makroihtiyati önlem adındaki regülasyonlar nedeniyle bankacılık uygulamalarında menkul kıymet alım zorunluluğu ile karşı karşıya. İhtiyaç ve ticari kredi faizinde üst sınır, TL mevduat oranı, yabancı para mevduat dönüşüm oranı gibi bir çok regülasyon sektörü sabit faizli ve 5 ila 10 yıl vadeli tahvil alımlarına yöneltti. Bu yüksek talep tahvil faizlerinde gerilemeye yol açıp Hazine’nin düşük maliyetli borçlanmasını sağlarken bankacılık sektörü bilançolarında da takip edilen bir veri oldu.

Sektörün SYR oranı yüzde 17 seviyesinde

Şimdi, 21 ay süren düşük faiz politikasının ardından Merkez Bankası’nın bugünkü Para Politikası Kurulu kararıyla politika faizinde artış öngörülüyor. Şu anda yüzde 8,5 olan politika faizinin artırılması konusunda piyasa hem fikir ama tahminler yüzde 15-40 arasında değişiyor. Bankacılık sektörü uzmanları politika faizinde artışın sabit faizli tahvil stokunda bir maliyet yaratacağını belirtti. Hesaplamalar bankacılık sektöründe 400-500 milyar lira arasında sabit faizli tahvil bulunduğunu ortaya koyarken, sektör uzmanları politika faizinde 10 puanlık artışın sermaye yeterlilik oranlarını yaklaşık 100-120 baz puan negatif etkileme potansiyeline sahip olduğuna işaret etti. Sabit faizli tahvil stokuna yönelik alınacak bir kararın bankaları oldukça rahatlatacağını dile getiren sektör kaynakları, 400-500 milyar liralık tahvil stokunun düşük faizli olduğuna da dikkat çekti. Bankacılık sektörünün nisan itibariyle sermaye yeterlilik rasyosu yüzde 17 seviyesinde. Bankacılık Düzenleme ve Denetleme Kurumu’nun sermaye yeterlilik rasyosu için limiti ise yüzde 12 olarak belirlenmiş durumda.

Sektör için yönetilebilir bir risk

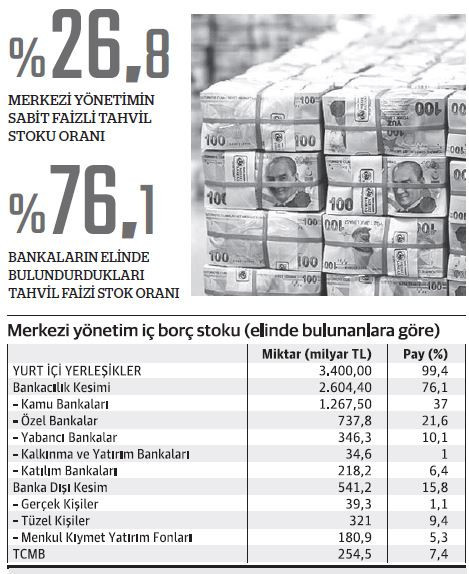

Hazine ve Maliye Bakanlığı verilerine göre merkezi yönetim iç borç stoku Mayıs 2023 itibariyle 2 trilyon 348 milyar 115 milyon lira seviyesinde. Bunun 1 trilyn 324 milyar 979 milyon lirası sabit faizli, 629 milyar 498 milyon lirası değişken faizli, 393 milyar 638 milyon lirası ise TÜFE’ye endeksli. İç borç stokunun yüzde 76,1’i ise bankacılık kesiminin elinde bulunuyor. Kamu bankalarında yüzde 37, özel bankalarda yüzde 21,6, yabancı bankalarda yüzde 10,1, kalkınma ve yatırım bankalarında yüzde 1, katılım bankalarında ise yüzde 6,4 seviyesinde tahvil yer alıyor.

Bankacılık sektörü kaynakları sabit faizli tahvil stokunun faiz artışına duyarlı olsa bile bankacılık sektörünün zararı yönetebileceğine işaret ederek bankalara çok yansıma olmayacağını sektörün uzun bir süredir zaten serbest karşılık ayırmaya devam ettiğini vurguladı.

Bir diğer bankacılık sektörü kaynağı ise tahvil getiri eğrisinde 5 yıl ve üstü vadelerin, zorunlu karşılık olarak menkul kıymet tesis uygulamaları nedeniyle çoğunlukla bankaların elinde bulunduğunu belirterek regülasyonlar yürürlükte kaldıkça Merkez Bankası kararı keskin bir faiz artışı yönünde olsa da 5 yıl üstü vadelerdeki sabit kuponlu tahvillerde pek bir hareketin olmayabileceğini dile getirdi. Kaynaklar yine kısa vadelerde ise politika faizi kararının etkili olacağını söyledi.

Politika faizindeki artışa göre kısa vadeli tahvil faizlerinde hareketlilik olabileceğini dile getiren kaynaklar önemli olanın regülasyonlar olduğunu söyledi.

MERKEZ BANKASI TARİHİ FAİZ KARARINI AÇIKLAYACAK

Merkez Bankası Para Politikası Kurulu bugün politika faizi kararını açıklayacak. En son Mart 2021’de yapılan faiz artışı yapılmıştı. Bugün 26 ayın ardından PPK’dan faiz artışı bekleniyor. Anketler politika faizinin yüzde 20-25 seviyesine çıkarılacağı yönünde. Ancak ekonomistlerin beklentileri yüzde 15-40 arasında değişim gösteriyor. Özellikle yabancı yatırım bankalarının beklentileri daha üst seviyelerde bulunuyor. Reuters’in anketinde de PPK’nın politika faizini 11.5 puan artırarak yüzde 20’ye yükseltmesi bekleniyor. Son iki yılda TL’de keskin kayıp, enfl asyonda ise hızlı tırmanışa sebep olan düşük faiz politikası çerçevesinde TCMB kademeli olaral 1000 baz puan faiz indirimi gerçekleştirmiş, şubat ayındaki depremlerin ardından toparlanmayı desteklemek için 50 baz puan daha indirime giderek yüzde 8,5 seviyesine çekmişti. Hazine ve Maliye Bakanlığı’na Mehmet Şimşek’in, Merkez Bankası Başkanlığı’na da Gaye Erkan’ın gelmesi politika değişikliği işareti olarak yorumlandı. Reuters anketine katılan 15 kurumun hepsi politika faizinde artışa gidileceğini öngördü. Tahminler yüzde 12,5 ile yüzde 30 aralığında değişti. Ankette yılsonu politika faizinin seviyesi hakkındaki soruya yanıt veren ekonomistlerin medyanı yüzde 30 oldu. Tahminler yüzde 18 ile yüzde 35 arasında bulundu.