Serap SÜRMELİ

Bir süredir endeksteki ivme, şirketlerin değerinden daha önemli hale geldi. Ancak, kümelenme etkisiyle aşırı değerlenmiş ‘süperstar’ hisseler, endeksin piyasa göstergesi özelliğini bozuyor

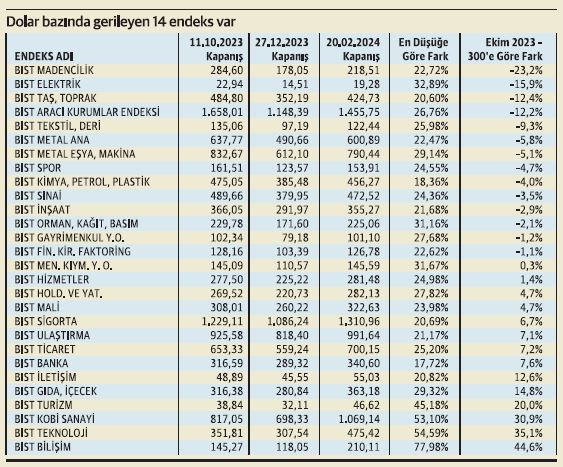

Bir süredir endeksteki ivme, şirketlerin değerinden daha önemli hâle geldi. Ancak, kümelenme etkisiyle aşırı değerlenmiş ‘süperstar’ hisseler, endeksin piyasa göstergesi özelliğini bozuyor. BIST-100 endeksi yeniden 300 doları test etse de, gerçekte 44 şirket bu ralliye katılamadı. Hatta kimi hisseler dolar bazında 2022 fiyatlarının bile altında kaldı. Dahası, 14 sektörde dolar bazında kayıplar söz konusu.

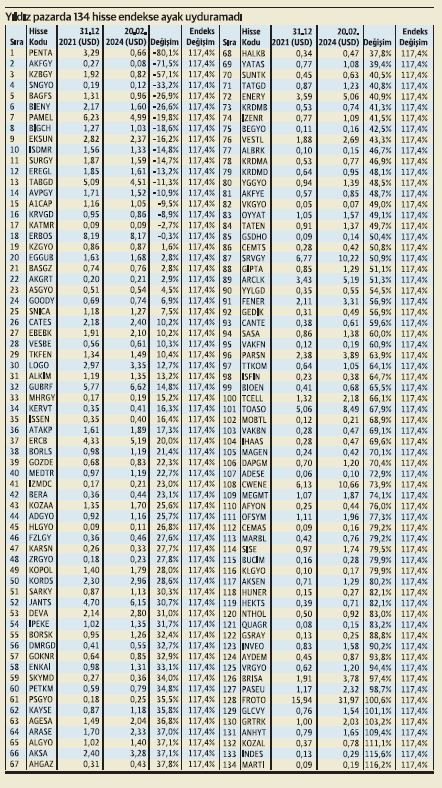

Yeniden 300 dolar seviyesinin test edildiği BIST-100 endeksi olumlu bir hafta geçirirken, görünürde işler daha az cesaret verici: 11 Ekim 2023’teki bir önceki 300 dolar seviyesi hareketine göre, endekste 44 şirket ralliye katılamadı. Hatta kimi hisseler dolar bazında 2022 fiyatlarının bile altında kaldı. Yıldız Pazar’da işlem gören 260 hisseden 18’i dolar bazında negatif getiriye imza attı. 134’ü ise endeksteki artışa ayak uydu ramadı. Elbette hisse senetleri, sırf bir grup hisseler çöküyor diye düşmeye mahkûm değil; ancak sektörlerin büyük bir kısmının yüksek okumalı faiz oranlarının rehinesi olmaya devam etmesi dikkate değer: Borsa İstanbul’da işlem gören 14 sektör endeksinde dolar bazında gerileme görünüyor. Ve böyle bir zamanda, pasif ve tembel paranın zaten en ağır olan değer ağırlıklı endekslere aktığı bir dönemde, inançlı herhangi bir yatırımcının düşük performans göstermesi neredeyse garantidir. Öte yandan, çeşitlendirmeden yoksun ve kümelenme etkisiyle aşırı değerlenmiş ‘süperstar’ hisselerin oluşturduğu bir portföy de en iyi ihtimalle zayıf getirilerin habercisidir. Nihayet, dar bir ralli doğası gereği geniş olandan daha kırılgandır. Piyasa her ne kadar daha fazla faiz artışını fiyatlamıyor olsa da enflasyonun yavaşlamadığını ortaya koyan verilerin ardından faiz indirimi olasılığı 2025 ortalarına doğru itiliyor. Bir süredir endeksteki ivme, şirketlerin değerinden daha önemli hâle geldi; belki bu süreçte, endeks konsantrasyonu yerine, yeniden dengelemelerin azaldığı ve fiyatları 2022 yılı seviyelerine doğru çekilen hisseleri incelemekte fayda vardır. Bu şirketlerin neden zayıf performans gösterdiğini, bunun arkasında yer alan operasyonel kârlılığını baskılayıcı etkenleri detaylı şekilde incelenip, değerlendirilmesi bir ipucu verebilir. Burada en kritik soru, hisseye ait performansın döngüsel bir süreçle ilgili olup olmadığı ve bu döngü hareketinin ne zaman tersine döneceğiyle ilgili.

UZMANLAR DEĞERLENDİRDİ

TACİRLER YATIRIM ARAŞTIRMA ANALİSTİ OĞUZHAN

KAYMAK YATIRIMCILAR ENDEKS ALTI HİSSELERE YÖNELİK TERCİHLERİNDE DİKKATLİ OLMALI

Dolar bazlı tarihi zirvesi olan 510,7 puan seviyesini Kasım 2010 tarihinde test eden BIST-100 endeksi, son dönemde önemli direnç olan 300 dolar bandına doğru hareketini sürdürmektedir. Tarihsel veriler incelendiğinde BIST-100 endeksi iki bin on altı kez 300 dolar üzerinde günlük kapanış gerçekleştirirken, 2023 yılı başından bu yana gerçekleşen ralli döneminde ise 25 kez üstünde günlük kapanış gerçekleştirmeyi başardığını görüyoruz. Pandemi sonrası ekonomik aktiviteyi tekrar canlandırmaya yönelik uygulanan politikalar ve beraberinde tüketicilerde oluşan ertelenmiş talep doğrultusunda piyasalarda hareketlilik oluşurken, bunun en somut yansımasını 2022 yılından itibaren başlayarak yükselişini sürdüren Borsa İstanbul’da görüyoruz. Bu dönemde elbette dolar bazlı tarihi zirvesini tekrardan test edemeyen endeks için son dönemdeki 300- 310 dolar direncine doğru yaklaşım beraberinde bu direncin kırılması tekrardan tarihi zirveyi test edilebilme olasılığını destekleyeceği için önemli bir eşik olarak karşımıza çıkıyor. Son dönemde TL bazında tarihi zirvelerini yenileyen endekste, alımlar tüm sektörler geneline yayılırken, şirketlerin hem kendi hem de sektör içerisinde farklılaşma daha da keskinleşti. Şirketleri dolar bazlı cari kapanış ile gün içi tarihi zirveleriyle kıyasladığımızda birçok şirketin görece zayıf performans sergilediğini görüyoruz. Elbette tarihi zirvelerine olan uzaklığın arkasında temel açıdan gelişmelerin etkisi büyük. BIST100 endeksi özelinde incelediğimizde HALKB, KARSN, SKBNK, VAKBN, PENTA, CANTE, ALBRK, IZMDC, DOHOL, BERA, BUCIM, ZOREN, EKGYO, HEKTS, VESTL, TTKOM, PETKM, AKBNK, GUBRF, SASA, YKBNK, TCELL, TUKAS’ın son kapanış fiyatına göre dolar bazlı tarihi zirvelerine en uzak hisseler olarak öne çıkıyor. BIST-100 dışında ise BEYAZ, ADESE, DGNMO, AKENR, DARDL, ALMAD ve spor hisseleri örnek verilebilir. Dolar bazlı tarihi zirvelerinden görece geride kalan hisseler, dönemler arası farklılaşırken genel tabloda kötüleşmenin arkasında temel açıdan zayıf etkenlerin olduğu göz ardı edilmemelidir. Bu duruma örnek olarak, yukarıda bahsedilen hisselerin 2022 yılında başlayan rallide görece daha geri kalması da gösterilebilir. BIST-100 endeksi incelendiğinde özellikle bankacılık sektör hisseleri dolar bazlı tarihi zirvelerine uzaklığı dikkat çekerken, genel anlamda 4. çeyrek kârlılıkları da iyimserdi. Enflasyon muhasebesinden muaf olan bankaların 4. çeyrek finansallarını incelediğimizde ise bir önceki çeyreğe göre daha zayıf ve/veya paralel ancak yıllık bazda karşılaştırdığımızda ise iyi bir performans gösterdiğini söyleyebiliriz. Bankacılık dışında 4. çeyrek beklentilerini incelediğimizde ise gıda ile giyim perakendeleri, rafineri, havacılık, holdinglerin öne çıktığı bir dönem bizleri bekliyoruz. Yukarıda bahsedilen dolar bazlı zirvelerine görece geride kalmış hisseler üzerinden ilerlersek; fiyatlama mekanizmasındaki iyileşme ile demir-çeliklerde görece toparlanma, yeniden değerleme artışlarıyla gayrimenkullerde ise net kârlılık tarafında çeyreksel bazda iyileşme görülmesi beklenebilir. Yatırımcılar endeks altı hisselere yönelik tercihlerinde öncelikli olarak ortak olmayı istediği şirketin dönemler arası neden zayıf performans gösterdiğini, bunun arkasında yer alan operasyonel kârlılığını baskılayıcı etkenleri detaylı şekilde inceleyip, değerlendirmesi önem arz ediyor. Bu nedenlerin saptanmasıyla yatırımcı, o hisseye ait performansın temel açıdan mı kaynakladığını, döngüsel bir süreç beraberinde mi gerçekleştiğini, eğer öyleyse döngü hareketinin ne zaman tersine döneceğini analiz edebilecektir. Nedenlerin saptanmasından sonraki adım ise yatırımcının risk ve vade aralığı tercihine göre şekillenmektedir. Şirketlerin gelecek dönem beklentileri, mevcut ve gelecekteki planladıkları yatırımları, borçluluk ve kârlılık durumlarının değerlendirilmesi yatırımcı açısından risk-getiri parametresine uygun bir portföy oluşturmak için yeterli olacaktır. Yukarıdaki bahsettiğim noktalar sonrasında ise yatırımcılarımız basit bir hesaplamayla hedef fiyatlar belirleyebilir, uygun gördüğü fiyatlar doğrultusunda o hissede pozisyon alabilirler. Pozisyon alınması durumunda ise temel görüşün yanı sıra teknik bazlı takip edilmesi de dönemsel olarak olası getirinin korunması için önem kazanacaktır. Endeks altı getiri sunan hisselere baktığımızda, genellikle 200 günlük hareketli ortalamasının altına gerileyip, bir süre burada yatay seyir izledikten sonra gelen alımlar doğrultusunda tekrardan 200 günlük hareketli ortalamasının üzerinde tutunma gerçekleştirdiği görülmektedir. Bu süreç daha teknik analiz bazlı ilerlerken, 200 günlük hareketli ortalama üzerinde tekrardan TL ve/veya dolar bazlı zirveye doğru bir yakınsama görülebilmesi için yukarıda bahsettiğim temel değerlemede hikâyelerin oluşması önem kazanıyor.

ALB YATIRIM ARAŞTIRMA ANALİSTİ AHMET DENİZ YAĞBASAN

BIST-100’DE 44 ŞİRKETTE ENDEKS ALTINDA PERFORMANS

Borsa İstanbul Ekim 2023 sonrasında tekrar 300 dolar seviyesinin üzerini gördü. 300 dolar seviyesinin üzerine çıkılmasına her ne kadar birçok sektör ve şirket eşlik etse de bazıları bir önceki dönemde görülen 300 dolarlı seviyelere göre getiri performansı açısından endeksin oldukça gerisinde kaldı. Dolar bazında bir önceki 300 dolar seviyesinin gerisinde kalan sektörler madencilik, elektrik ve taş-toprak olurken hisse bazında sırasıyla GUBRF, SKBNK ve QUAGR oldu. Dolar bazlı bakıldığında, ekim 2023’ten bu yana, yeniden 300 dolar seviyesine yükselmeden BIST-100 endeksinin 245 dolar seviyelerine kadar geri çekilme gösterdiği bilinmektedir. Borsa İstanbul’un Aralık 2023’te görmüş olduğu en düşük seviyeyi müteakiben yaklaşık olarak yüzde 22,5 seviyesinde değer kazanımı gerçekleşti ve bu yükselişe 56 adet şirket eşlik etti. Geri kalan 44 şirket ise endeks altında performans sergiledi. Bu süre zarfında dolar bazında en çok değer kazanan şirketler MIATK, AKFYE ve VESTL olurken endekste yaşanan yükselişin relatif olarak en çok gerisinde kalan şirketler QUAGR, HEKTS ve SKBNK ve SISE oldu. Borsa İstanbul’un 2023 Aralık ayında dolar bazında görmüş olduğu en düşük seviyeden itibaren getirileri baz aldığımızda sektörel bazda endeksin gerisinde kalan sektörlerin ağırlıklı olarak yüksek faiz ortamına duyarlı olan bankacılık, otomotiv, inşaat gibi çoğunluğu sanayi sektöründe faaliyet gösteren şirketler göze çarpmaktadır. Yılın ikinci yarısı itibarıyla kademeli faiz indirimlerinin gerçekleşmesi ile bu tür sektör ve şirketlerde yukarı yönlü ivmelenmeler takip edilebiliir.

İNTEGRAL YATIRIM ARAŞTIRMA MÜDÜRÜ SEDA YALÇINKAYA

DOLAR BAZLI GRAFİKTE OLUŞABİLECEK BİR KÂR REALİZASYONU SATIŞ İÇİN FIRSAT DEĞİL

Borsa endeksi 26 Aralık’tan 20 Şubat kapanışına kadar dolar bazlı yüzde 21,4 ve TL bazında yüzde 28 getiri sağladı. Dolar bazlı grafikte şu an 300 dolar seviyelerinde seyrediyoruz. 2023 yılı başında gördüğü 304 dolar seviyesinin hemen hemen yakınlarında seyrediyoruz diyebiliriz. 2023 yılı eylül ve ekim aylarında da 310 dolar seviyelerine doğru seyirler izlemiştik ancak buralarda tutunmakta ve inatçı olmakta başarılı olamadık. Tüm bu gelişmelerle tekrar önemli eşik seviyeleri test ediyoruz. 305-310 dolar arasındaki gri alan üzerinde tutunmakta ve bu yerin üzerini mesken edinmekte başarılı olunamaması halinde endekste kâr realizasyonu kaçınılmaz olabilir. Ancak yükselen trend eğiliminin devam ettiğini hatırlatmakta fayda var. Dolayısıyla oluşabilecek kâr realizasyonunun yükselen trend içerisinde kalması ve alım fırsatı vermesi beklenebilir. Bizim için oldukça önemli bir konu enflasyon muhasebesiyle gelen bilançoların akıbeti. Hazır yabancı yatırımcının ilgisini çekmişken, enflasyon muhasebesinin oluşturduğu tortu kalktıktan sonra hangi şirket hisselerine yatırım yapılacağı yabancı yatırımcının radarında. Dolayısıyla dolar bazlı grafikte oluşabilecek bir kâr realizasyonu satış için fırsat değil, beklentisi olan şirket hisselerinde alım fırsatı olabilir. Dolar bazında 26 Aralık’tan bu yana getiri sağlayamamış BIST-100 endeksi içinde en geri kalan hisse eksi yüzde16,2 ile QUAGR oldu. Halka arz olduğu sene açıkladığı yatırımlar şirket hissesine olum yansısa da son açıkladığı 3Ç23 bilançosunda maliyet baskısı, operasyonel gider yükü, yatırım faaliyetlerinden giderlerin oluşması ve finansman gideri, şirket kârlılığını ciddi anlamda baskıladı. Hissenin bu 5 seviyenin üzerinde güçlenme yapması için 4Ç bilançoların güçlü gelmesi şart gibi görünüyor. Sırasıyla SKBNK, ISGYO, HEKTS, AKBNK, SASA, KAYSE, PENTA, GUBRF, EUREN, SISE, AKSA, VAKBN, CANTE, ENKAI, GARAN şeklinde liste uzuyor. Son gelen KAP haberleri ile SKBNK, GUBRF ve ISGYO’nun geride kalması normal. HEKTAŞ’ta şirket 2024 yılını yatırımlarının gözden geçirilmesi ve fide ile tohum işine yoğunlaşacağını ifade etmişti. SASA’da ise bilindiği üzere büyük ölçekli yatırımlar var. Yatırımların bir kısmının 2024 yılında hayata geçmesi hisse özelinde bir potansiyel sağlayabilir. Getiri anlamında 26 Aralık’tan 20 Şubat’a kadar dolar bazında gelen yüzde 21’lik getiriye daha yakın olan ancak bizim için potansiyel taşıyan hisseler THAYO, TCELL, ARCLK, OYAKC, TUPRS, DOAS. Ancak bunların alım yerlerini belirlemeden önce bilançolarını görmek daha yararlı olacaktır. THYAO 2023 yılında iyi bir getiri sunmasıyla birlikte açıkladığı yüksek kârlılık şirket çarpanlarının iskontolu olmasına zemin hazırlıyor. Bizim model portföyümüzde de olan THYAO’nun fonksiyonel para biriminin döviz olması nedeniyle enfl asyon muhasebesine tabi olmayacak. Endeks ağırlığı en yüksek şirket olan THYAO bu açıdan bilançosunda beklenti üzeri bir sonuç açıklarsa endekse de pozitif katkı sunabilir. Havacılık sektöründe iyi bir yıl olmasını bekliyoruz. TCELL’de kârlılığın devam etmesini, TUPRS’ta marjların daha bariz toparlanmasını ve DOS’ta iskontolu seyrin potansiyel sağlayabileceği görüşündeyiz.

AHLATCI YATIRIM GENEL MÜDÜR YARDIMCISI TONGUÇ ERBAŞ

YILDIZ PAZAR’DA YER ALAN 134 HİSSE ENDEKSİN ALTINDA KALDI

Borsa İstanbul’da Yıldız Pazar’da 2022 yılı başından itibaren, 20 şubat 2024 yılı kapanışı itibarıyla yeni halka arz olmuş şirketler için ilk işlem tarihi baz alınarak yapılan dolar bazlı hesaplamaya göre negatif getiriye sahip hisseler; en yüksek negatif getiri baz alınarak sırasıyla; PENTAAKFGY-KZBGYSNGYO-BAGFSBİENY-PAMELBIGCH-EKSUNISDMR-SURGYEREGL-TABGDAVPGY-A1CAPKRVGD-KATMRERBOS olarak sıralanabilir. Yıldız Pazar’da yer alan 260 hissenin 134 tanesi dolar bazlı getiri altında kalmış. 126 tanesi ise dolar bazlı endeks getirisi üzerinde getiri sağlamış.

Öne çıkan 14 hisse

Endeks altı hisseler arasında dördüncü çeyrek beklentileri çerçevesinde kâr potansiyeli ile öne çıkan hisseler; KRDMD-AKSAPETKM-ENKAİKOZAL-ERBOSVESBE-LOGOALKIM-KORDSARCLK-TTKOMTCELL-SİSE. Yatırımcılar dolar bazlı endeks altında kalmış hisselerin özellikle 2023 12 aylık ve 2024 3 aylık bilançolarının birbirine yakın tarihlerde açıklanacağı düşünülerek yukarıda yer alan hisselerde endekse paralel dolar bazlı bir getiri ile strateji kurması daha doğru olacaktır. Endeks altı getiri sağlayan ve bir dönem temel göstergeleri desteklememesine rağmen tarihi piyasa değerlerine ulaştıktan sonra hisse fiyatında geri çekilme yaşamış şirketlerin finansal tablolarında iyimser bir değişim olmaması durumunda bu hisselere yatırım yapmaktan imtina etmeleri daha doğru olacaktır.

İNFO YATIRIM ARAŞTIRMA STRATEJİSTİ ÇAĞLAR TOROS

DÖRDÜNCÜ ÇEYREĞİN ANA KONUSU ENFLASYON MUHASEBESİ OLACAK

Hisse bazlıdan ziyade biraz da sektör bazlı bakmak gerektiğini düşünüyorum. Çünkü konjonktüre göre sektörler geri gelebildiği gibi yukarı yönü hızlanabilir. Yani her dönemin kendi içerisinde ayrı bir hikâyesi oluyor. Biraz daha dolar bazlı geride kalan sektörlerin demir çelik ve enerji olduğunu görüyoruz. 2022 yılının ikinci yarısına kadar bu sektörler hızlı yükselişe geçmişti. Çünkü Rusya-Ukrayna savaşı ile birlikte başlayan süreçte enflasyon etkisi ve dolar endeksinin yukarı yönlü seyriyle demir çelik tarafında hem ton başına FAVÖK’leri artırmış hem de enerji fiyatları yükselmişti. 2022 yılının ikinci yarısından sonra ise faiz artırımlarının hızlanması ile resesyon endişelerinin ağır basması, globalde büyümelerin yavaşlaması bu sektörleri baskılamıştı. Dördüncü çeyreğin ana konusu hiç şüphesiz enflasyon muhasebesi olacak. Mali sektörler özellikle takip ettiğimiz sektör olan bankacılık tarafında enflasyon muhasebesi uygulanmayacak. Fonksiyonel para birimi TL olmayan şirketler, enflasyon düzeltmesi dışında kalacak. Uygulanacak şirketler arasında da duran varlıklarının özkaynaklara oranı yüksek olan şirketlerin, duran varlıkları ve öz sermayelerindeki enflasyon düzeltmesinden olumlu etkileneceğini düşünüyorum. Aktiflerini borç ile finanse eden şirketlerin enflasyon muhasebesinden olumlu etkilenmesi beklenebilir. Yukarıdaki yazıya ek olarak olumsuz olarak etkilenmesi beklenen şirketler ise; Düşük FAVÖK marjı ile çalışan, uzun stok gün sayısına sahip şirketler açısından enflasyon muhasebesi olumsuz bir faktör. Örnek olarak her bir aylık stok taşıma süresi enflasyon muhasebesi ile Satılan Malın Maliyeti’ni aylık ortalama enflasyon olan yüzde 3 oranı kadar arttıracak. 2 ay stok varsa stokun yani Satılan Malın Maliyetinin değeri yüzde 6 artacak. Daha önce örnek olarak verilen şirketin yüzde 10 marjla çalışması durumunu düşünürsek 2 aylık bir stokla bu durum yüzde 4’e inecek. Yani FD/ FAVÖK oranı artacak. Tüm bu süreçler göz önüne alındığında enerji ve demir çelik sektörü enflasyon muhasebesinden olumlu etkilenebilir. Her dönemin ayrı bir hikâyesi var. Bu dönemlerden olumlu ya da olumsuz etkilenecek birçok hisse senedi ve sektör grubu oluyor. Fiyatlardan ziyade biraz daha temel ve teknik açıdan bakılmasının daha doğru olduğunu düşünüyorum.

İKON MENKUL PORTFÖY ARACILIĞI BİRİM YÖNETİCİSİ DOĞANCAN ÖNCAN

BAZI HİSSELER BORSADAKİ TARİHİ ZİRVELERE ORTAK OLAMADI

BIST-100 endeksi tarihi zirvesini güçlü bir ralli ile yenilerken, bazı hisseler bu ralliye ortak olamadı. BIST-100 Endeksi’nin 52 haftalık performansına baktığımızda endeks bazında yaklaşık yüzde 80 oranında getiri elde etmiş. Endeksin çok üzerinde hisseler olduğu gibi, altında kalmış hisseler de var. Endeks performansının altında kalan hatta son 52 haftada negatif performans gösteren göze en çok çarpanlar bir zamanlar isminden çok söz ettiren EREGL ve SASA oldu. Onları IZMDC izledi. Diğer hisselere baktığımızda, PD/DD oranı ve son 52 haftada BIST-100’ün gerisinde kalması açısından SISE ilerleyen zamanlarda iyi bir performans adına göz kırpıyor. AKSEN, AFYON, EKGYO gibi hisseler de yine düşük PD/DD ve 52 haftalık performansta BIST-100’ün altında kalması açısından ilerleyen süreçte takip edilebilir. BIST-100 endeksi son üç ayda yaklaşık yüzde 25 oranında yükselirken buna eşlik edemeyen hisselerde QUAGR, BRSAN gibi hisseler de göz önünde tutulabilir. AKSEN, EREGL, QUAGR gibi hisselere dolar bazında baktığımızda 2022 Haziran ayı değerlerinde kalmayı sürdürüyor. Bu hisselerin endeks kadar gitmemesinin bir sebebi elbette olabilir, ancak bu enflasyonist ortamda düşük performans gösterdikleri de bir gerçek. Bu sebeple portföyleri çeşitlendirmek istenirse ve endeks altı hisselerle çeşitlendirilmek istenirse bu hisselerden bazılarına şans verilebilir.